스팩(SPAC) NEOgram/Issue2021. 6. 2. 08:37

요즘 너~~~무 심하게 스팩주들이 부각되고 있는데...

넌 뭐니?

http://news.naver.com/main/read.nhn?mode=LSD&mid=sec&sid1=001&oid=008&aid=0004595741

스팩(SPAC)이 뭐길래…지금 들어가도 되나요?

[머니투데이 김하늬 기자] 5월 말부터 스팩(SPAC) 주가가 일제히 급등세다. 스팩은 증시에 상장돼 거래되지만 그 자체의 기업가치가 있는 종목이 아니다. 비상장기업 인수합병을 목적으로 하는 서

news.naver.com

(내용 발췌)

비상장기업 인수합병을 목적으로 하는 서류상 회사다. 스팩은 증권사가 신주를 먼저 발행해 공모자금을 모아 주식시장에 '신규상장'한 뒤 3년 이내에 비상장기업을 인수합병하는 방식이다. 스팩 주주는 기업의 인수합병(M&A)에 간접참여하게 된다.

스팩합병 상장vs IPO...장점은 누가 더?

주식시장 입성을 준비하는 기업 입장에서 스팩합병상장이 더 빠르고 간편하며 비용이 덜 들어가는 것으로 여겨진다.

IPO의 경우 기관수요예측으로 공모가 밴드가 정해진 뒤 공모가가 확정된다. 공모자금 규모가 바뀔 가능성이 있다. 하지만 스팩합병 상장은 이미 주식시장에 상장된 스팩의 자금이 있어 공모자금 규모를 예측할 수 있고 빠른 '딜(Deal)'이 가능하다.

상장 절차도 상대적으로 간편하다. 스팩합병 상장은 합병상장에 대한 결정 및 심사(승인) 이 나면 외부 변수 없이 상장이 가능하다. 반면 IPO를 통한 상장을 추진하는 경우 공모 흥행 실패, 대내외적 경제지표 변수 등으로 상장이 미뤄지기도 한다. 또 대주주 지분 분산 요건에 있어 스팩합병이 좀 더 자유롭다.

예컨대 일반적인 IPO 단계는 개별 기업이 증권거래소에 신규상장 심사청구를 한 뒤 평균 70일 가량의 심사과정을 통해 심사승인 결과를 통보받는다.

증권신고서를 제출하면서 증권신고서에 희망공모가액, 수요예측일정 등 공모 과정에서 가장 중요한 정보를 공시해야 한다.

이후 계획된 일정에 맞추어 수요예측 및 청약, 그리고 신규상장 수순이다. 대부분 상장주관사와 계약을 맺고 빠르면 1~2년 내 상장이 완료되는 수순인 셈이다.

반면 스팩합병 상장은 증권거래소에 스팩합병 심사청구를 하며 시작된다. 합병계약일, 이사회 결의일과 동일하고, 또한 '주요사항보고서(회사합병결정)'공시를 통해 합병법인과 피합병법인의 가치산정 및 합병비율, 합병신주 규모 등을 공시하면 된다. 합병승인이 나기 전까지 스팩 거래가 정지됐다가 합병완료 후 신주상장일부터 코스닥 또는 코스피시장에서 거래가 가능해진다.

스팩 투자 전략

스팩에 투자하는 전략과 시점은 주로 단계로 구분된다. △ 상장주관사(증권사)가 '페이퍼컴퍼니'(서류상 회사)를 만들어 증시에 상장하는 단계 △합병승인 이후 합병 직전까지 △합병 완료 직후 시너지 단계다.

스팩합병기업은 '합병상장비용'이라는 일회성 영업외비용을 재무제표에 반영할 수 있다. 합병해 1년만 해당된다. 현금유출없는 회계상 일회성 비용이다 보니 IPO나 우회상장보다 선호가 높다.

먼저 스팩으로 증시에 상장된 종목에 투자하는 '페이퍼 컴퍼니 단계' 투자는 일종의 긁지않은 복권과 같다. 대부분의 스팩 명칭은 최근 급등세로 주목받고 있는 '삼성스팩4호' 처럼 증권사이름+스팩+순서(번호) 로 표기된다.

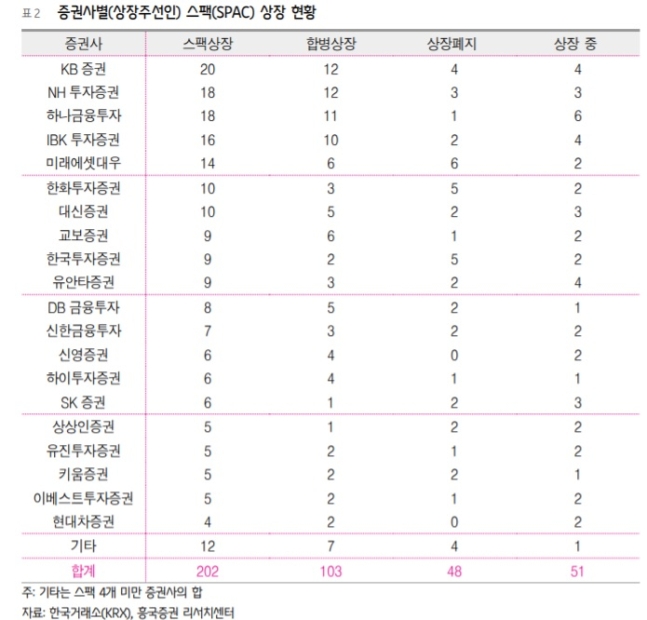

이런 스팩들이 우량 비상장회사를 발굴해 합병하면 주가 상승으로 이어질 가능성이 높다. 물론 모든 스팩이 합병에 성공하는 건 아니다. 흥국증권에 따르면 지난해까지 스팩의 누적 합병성공률은 50% 수준이다. '짝'을 만나지 못하는 스팩도 절반가량 된다는 의미다.

마지막으로 세 번째는 합병이 완료된 후 합병신주가 모두 상장된 이후의 투자다. 이 때부터는 '스팩' 이라는 말 대신 일반 코스닥 주식과 마찬가지가 된다. 다만 스팩합병 기업들은 합병한 해에 한하여 합병비용, 상장비용 또는 합병상장비용이라는 일회성 영업외비용으로 10~20억원에서 100억원까지 재무제표에 반영한다. 회계상 일회성 비용으로 처리하므로 스팩 합병 이듬해 3월부터는 기저효과에 따른 실적 호조 효과를 기대해 볼 만 하다.

지난해 미국 주식시장의 스팩 상장은 248개에 달했다. 2020년 IPO기업의 55%가 스팩이었다

투자은행(IB)뿐만 아니라 헤지펀드, 사모펀드, 은행 등 다양한 스팩 설립자와 투자자들이 결합했다. 여기에 부동산 재벌이나 스포츠 스타, 연예인 등도 스팩 투자를 공개적으로 밝히며 '광풍'에 힘을 더했다.

예컨대 헤지펀드 '엘리엇매니지먼트(Elliot Management)나 루이뷔통으로 유명한 LVMH그룹의 베르나르 아르노 회장, 야구선수 로드리게스와 농구선수 샤킬오닐과 힙합가수 카시오스 쿠베 등이 스팩시장에서 이름을 알렸다.

LVMH 아르노 회장은 '페가수스 유럽(Pegasus Europe)' 스팩에 참가해 유럽증시 공략 목표를 공개선언했다. 로드리게스는 '양키스 오흐 스팩'을, 샤킬오닐은 미디어IT 관련 스팩 설립을 인터뷰로 밝혔다. 힙합가수 카시오스 쿠베는 '스팩 드림(SPAC Dream)'노래를 발표하고 본인이 50만달러(약6억원)을 스팩에 투자했다고 말했다.

이같은 '스팩 붐'에 발맞춰 국내 게임업체 넷마블은 미국 자회사 '잼시티'를 스팩 합병 방식으로 뉴욕 증권거래서 상장 계획을 발표하기도 했다.

김하늬 기자 honey@mt.co.kr

'NEOgram > Issue' 카테고리의 다른 글

| 20210602 에넥스 티웨이항공 넥스트사이언스 일성건설 SM C&C (0) | 2021.06.02 |

|---|---|

| 20210602 쎄미시스코 자연과환경 웹스 가온전선 세화아이엠씨 (0) | 2021.06.02 |

| 20210601 F&F (0) | 2021.06.01 |

| 20210601 에넥스 희림 대우조선해양 투비소프트 이월드 (0) | 2021.06.01 |

| 20210601 덕성 대원미디어 한화투자증권 서연 동방선기 (0) | 2021.06.01 |